どうも、モリモリです(@m_SideFIRE)

あなたは、

悩む人

悩む人65歳や70歳まで働き続けたくない…。

早めにリタイアして自由に生きたい…。

でも、40代からじゃもう間に合わないのかな…。

という悩みを抱えていませんか?

実はこの悩み、家計を改善して浮いたお金を株式投資に回すことで解決するんです。

なぜなら、株式投資はきちんとした商品を購入すれば、年利5~7%で運用できるため、長期保有すれば誰でも5,000万円の資産を目指すことができるからです。

私も家計を改善し、毎月10万円を株式投資に回すことができるようになりました。

妻子あり、マイホームありの40代サラリーマンの私でも、56歳くらいでのセミリタイアが見えてきました。

この記事では、40代で妻子持ち、マイホーム有りでも60歳までにサイドFIREする方法について解説します。

この記事を読めば、65歳、70歳と生涯現役で働き続けることなく、60歳とか早ければ50代後半からサイドFIREを達成して自由な人生を取り戻す方法がわかります。

結論は、

それでは、具体的な計画を見ていきましょう。

FIRE、サイドFIREとは

「Financial Independence, Retire Early」の頭文字を並べた言葉で、経済的な自立(Financial Independence)と早期リタイア(Retire Early)という意味です。

投資などで一年間に必要な生活資金の25年分の資産を築き、そこから不労所得を得て働かずに生活していくスタイルです。

サイドFIREとは、リタイア後も副業やパートといった仕事を継続することで、生活費の半分を不労所得から、もう半分を仕事で働いたお金で賄うスタイル。

サイドFIREなら、年間生活費の25年分の半分を準備すれば達成できるので、単純にハードルが半分になり、より達成しやすくなります。

具体的に必要な金額については、こちらの記事で紹介していますので、気になる方はぜひご覧ください。

60歳までにセミリタイアする具体的な計画

ここからは、40代の妻子持ち、マイホーム有りという条件でも60歳までにサイドFIREするために必要な計画内容を見ていきましょう。

収入と支出を把握する

まずは、家計の収入と支出を把握することから始めます。

具体的に一カ月の収入と、さらにどんな支出があるのかを書き出しましょう。

意外と支出の内容を把握できていないケースも多いもの。

ほとんど利用していない月額性のサブスクリプションなど、不要な支出を把握しましょう。

支出を減らす(特に無駄な固定費)

収入と支出を把握することが出来れば、次に無駄な固定費を削減です。

固定費の3本柱はこちら。

- 住宅ローン

- 車

- 保険

もしもまだマイホームを購入していない場合は、賃貸にするか購入するかは慎重に決めて下さい。

マイホームを購入した場合、総経費として約4,000万円以上の出費となり、FIREの大きな足かせになります。

次に車ですが、新車の購入を検討している場合、中古の軽にすることをオススメします。

人生でFIREを重要視するなら、新車である必要はありません。

さらに中古で50万円程度の軽自動車を購入すれば、普通自動車よりも年間で約10万円は出費を抑えることができます。

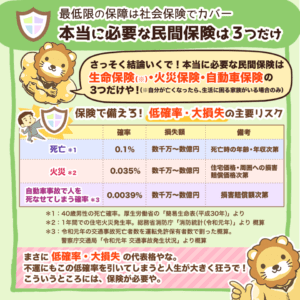

最後に保険です。

生活防衛資金として年間生活費の1~2年分の貯蓄があるなら、本当に必要になる保険は

- 掛け捨ての生命保険

- 火災保険

- 自動車保険(対人対物無制限、弁護士特約)

この3つです。

保険というのは、発生の可能性は低いが、発生した場合の損失が大の場合に備えるものです。

レアケースだけど、遭遇すると生活が困窮してしまうもの対し、そんな有事に備えるためのものが保険です。

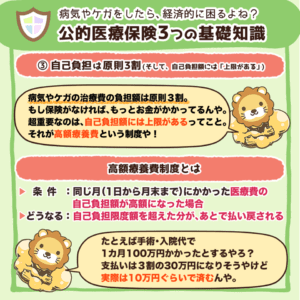

もしもケガや病気での入院した場合の費用については、生活防衛資金があれば問題ありません。

医療費が高額になったとしても、高額医療費負担制度があり、負担限度額は一般的に月に約10万円程度になります。

火災保険についても、発生する可能性は低いが、発生した場合には住宅価格、周囲への損害、損害賠償等で多額の費用が必要になります。

そのため、火災保険の加入は必要です。

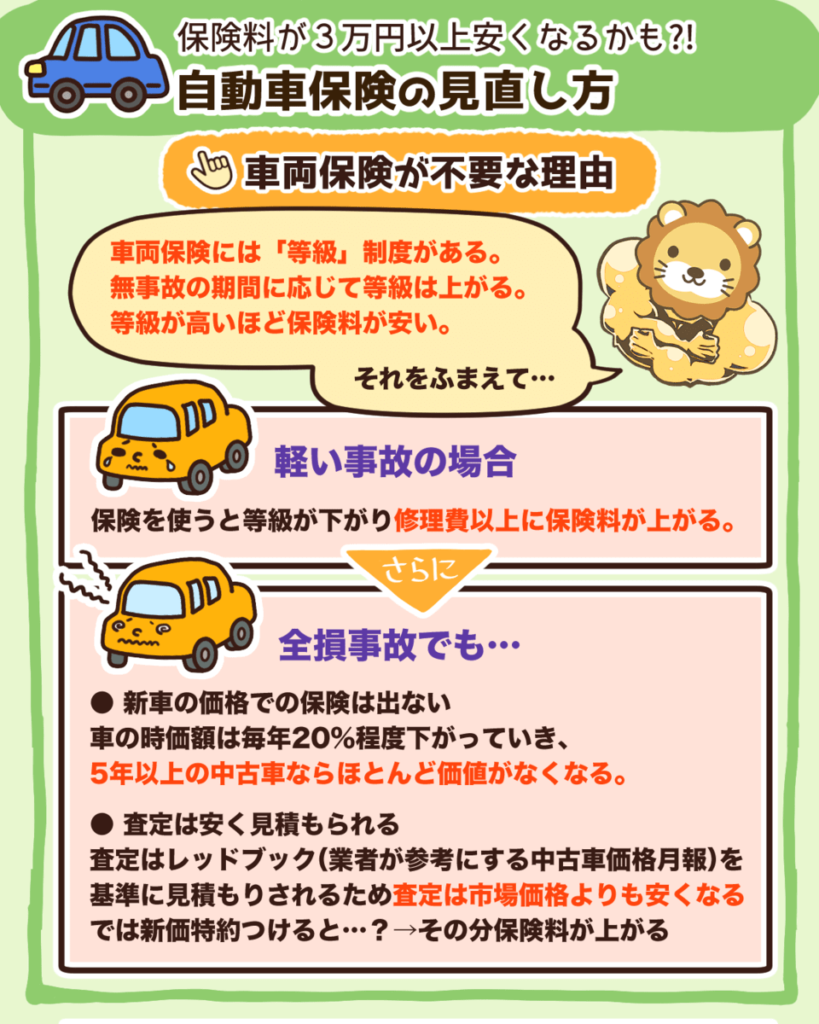

自動車保険ですが、交通事故の備えて対人対物は無制限は必須です。

相手方との交渉に備えて弁護士特約に入っておくことをオススメします。

また、車両保険については、自損事故の修理費用等が発生したとしても、生活防衛資金から捻出して対応することが可能なため不要です。

高額な車両保険に入っていても、車両保険を使って修理した場合、等級が下がって保険で得た金額以上に保険代が値上がりする場合もあります。

そもそも修理費用がない状態であれば、車を買ってはいけません。

私が行った支出削減とは

続いて、実際に私が支出削減した中身を説明していきます。

誰でも出来る簡単なモノばかりです。

普段からの出費を減らす

これは、私自身が無駄遣いをやめました。

仕事には妻が作ってくれた弁当を持っていき、飲みものは水筒のお茶とペットボトルの水です。

これで、コンビニにも寄らずに一切のお金を使わずに過ごします。

休日もお金を使わずに散歩や読書をして過ごします。

お金を使うのは、本を買う時と散髪などだけです。

コロナ禍で職場の飲み会がなくなったことも大きいですね。

固定費を削減する

固定費で削減した代表的なものは、スマホ代ですね。

楽天経済圏を上手く活用することによって、生活費を削減することに成功しました。

電気やガスも楽天にすることで、効率よく楽天ポイントを貯めてお得にポイ活しています。

楽天経済圏を有効に活用するには、楽天カードを使うのは必須です。

私は妻と楽天モバイルに乗り換えたため、一年間はスマホ代が無料でした。

その他、実家や親せきに連絡して、お中元やお歳暮をやめることにしました。

保険費用を減らす

先ほど説明したように、私は不要な保険を解約しました。

それは、医療保険と企業年金です。

その結果、年間20万円以上を節約することが出来ました。

また、火災保険も見直して、年間約1万円まで抑えました。

車検費用等の見直し

さらに自動車保険や車検費用も見直しました。

我が家の車は、1200CCクラスのコンパクトカー1台です。

まず、自動車保険は年間6万円でしたが、職場の団体保険に切り替えるとともに、車両保険やレンタカー特約を外して、年間2万円を切る金額に引き下げることに成功。

車検もこれまでディーラーで15万円かけていたのを、今後は近所の楽天車検を利用することにしました。

その結果、車検費用は10万円を切る見込みです。

余剰資金を投資で運用する

ここまで説明したように、固定費を削減した上で、小遣い制度も廃止しました。

それは、妻に家計を任せるよりも、私が家計を管理した方が無駄遣いを減らして投資に回すお金を最大化できるからです。

妻は結婚まで実家暮らしで、私は結婚まで10年以上一人暮らしをしてきたから、お金の管理は私の方がストイックです。

その結果、年間180万円の投資資金を確保する目処が立ちました。

- 楽天カードにより積立投資(積立NISA含む)月間 5万円

- 毎月積立 7万円

- ボーナス年間 36万円

- 合計 年間180万円

ちなみに、私の手取りは毎月約35万円、ボーナスは年2回で1回につき約65万円です。

妻の月収は約15万円でボーナスはありません。

住宅ローンは、毎月9万円の35年ローン。

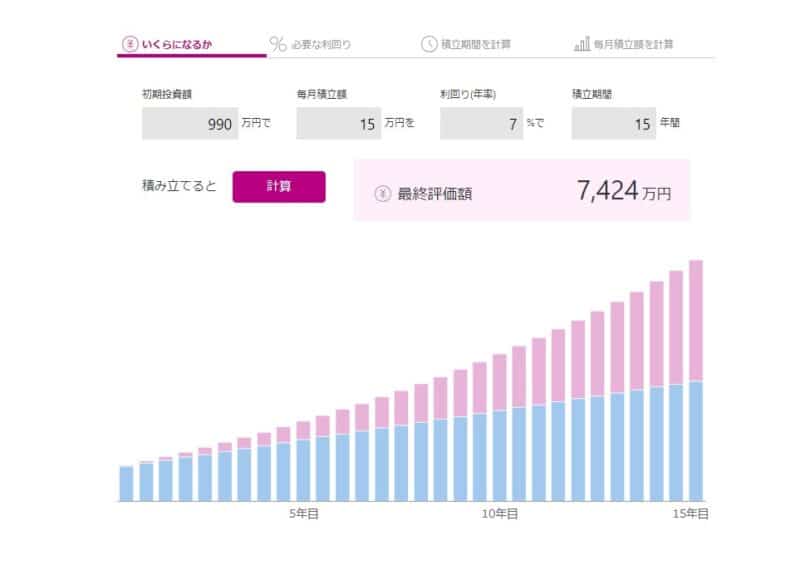

現在、企業年金の解約金等で約200万円の生活防衛資金と約1,000万円の投資による金融資産があります。

2022年末の時点からの皮算用は下のとおりです。

毎月10万円とボーナス時に30万円×2回の合計180万円を

- eMAXIS Slim 米国株式(S&P500)

- SBI・V・S&P500インデックス

- eMAXIS NASDAQ100インデックス

に投資していきます。

利率は、期待も含めて7%で設定しました。

15年後には、元本と評価益がともに約3,700万円となり、合計約7,500万円でサイドFIRE達成です。

4%ルールに乗っ取って取り崩したとすれば、税引き前で年間約300万円の不労所得を得ることができます。

ほぼFIREを達成しています。

これは、何度も綿密に計算してはじき出した、我が家の家計にとって無理のない数字です。

年末調整時の住宅ローン控除や昇給を加えると、毎月15万円以上を投資に投入することも出来るでしょう。

将来の見通しを立てて約15年という時間を手に入れる意味

この計算結果を導きだしたことで、お金に対する不安が消えました。

人は、将来の見通しが立たなかったり、よくわからない状況に不安を覚えます。

私は、少なくとも60歳にはサイドFIREできる資産を貯めることができると確信したため、この将来に対する不安が消えました。

さきほどの資金以外にも、iDeCoを積立ているので、定年後の生活防衛資金の目処もついています。

さらに積立額を増額することが出来れば、さらにサイドFIRE達成時期を前倒しすることも出来るでしょう。

こうなると、サイドFIREまでの約15年間という時間を手に入れたも同然です。

この15年間を自分にとってどう有意義なものに使っていくか。

- まずは健康に気を付けて、読書などで自己投資をする。

- 家族との時間を大切にする。

- これ以上ムリにお金のための労働はしない。

- お金に関係なく自分のやりたいこと、夢を追いかけることができる。

このような選択ができるようになりました。

サイドFIREの目処が立つということは、精神的な安定とともに夢を追いかけたり、人生を充実させる効果があるのです。

年間180万円を確保できない場合の対処法

サイドFIREの目処がつくと、人生に対してどのような効能をもたらしてくれるのかについて、説明してきました。

私の場合、幸運にも生活レベルをさほど上げていなかったので、比較的出費が少なかったのです。

さらに平均年収を若干上回っていることから、毎月15万円(年間180万円)の投資資金を捻出できました。

しかし、毎月15万円(年間180万円)の投資資金を用意できない場合でも、諦めることはありません。

諦める前にまだ方法はあります。

生活水準を下げて支出を下げる

生活水準を下げることは難しいですが、支出を下げることが出来れば、それは年収をアップさせるのと同じ効果があります。

もしも毎月5万円の支出削減に成功すれば、それは給料でいえば月に6万円くらいアップさせるのと同じ効果があります。

支出を減らすことは、投資資金を確保する上で最重要と言っても過言ではありません。

転職でキャリアップを狙う

一つ目は、転職によってキャリアアップして年収を上げる方法です。

これからは転職が当たり前の時代。

実際に転職しないまでも、転職サイトや転職エージェントに登録して自分にはどんな転職先があるのか、年収アップが見込める転職先があるのかだけでも調べて損はありません。

転職、求人情報ならリクルートの転職サイト

【リクナビNEXT】

転職でライフワークバランスを改善させる

転職によって年収アップが見込めないとしても、今よりも職場環境、ライフワークバランスが改善される職場に転職する方法も考えられます。

そして出来た時間を副業に当てて収入をアップさせるのです。

副業で収入をアップさせる

本業の収入だけでは投資資金を十分に確保できない場合、副業の収入で投資資金を補いましょう。

最近では、ネットビジネスで初期投資が少額でも副業を開始することが出来ます。

ネットビジネスの代表であるブログも時間こそ掛かるものの、上手くいけば安定した副業収入を得る可能性があり投資に投入する資金をブーストすることができます。

\ ブログ開設はコチラ /

ConoHa Wing公式HPまとめ

将来の不安を払拭し、安心していまに集中して生きるためには、収入と支出を改めて把握することが大切です。

その上で、FIRE(サイドFIRE)への道筋を知ることが出来れば、達成までの間の人生、達成後の人生をより充実させることができます。

セミリタイアがハッキリすれば、そこからは今までは諦めていた夢や目標に向かってお金に関係なく取り組むことができるようになるからです。

最近ではFIREは20代や30代がメインのブームのように取りざたされていますが、私たち40代でも決して手遅れではありません。

これからの時代、70歳や或いは生涯現役で働き続けなければならないようになることは自明の理です。

そんな中で60歳で引退することが出来るなら、充分アーリーリタイアと呼べるでしょう。

今からでも、 自分の人生を取り戻し 自由な人生を生きるため、準備を始めましょう。

40代からのサイドFIREについてまとめた記事はこちらです。

\ ブログ開設はコチラ /

ConoHa Wing公式HP

コメント